Avaliar e comparar um Fundo de Investimento assim como qualquer outro tipo de investimento não é nada fácil.

Afinal existem diversas metodologias e índices de avaliação de investimentos.

Alguns destes índices levam consideração detalhes macroeconômicos, as perspectivas para o mercado e a comparação das alternativas.

Para te ajudar separei os principais índices de avaliação de investimentos em um só lugar. Vamos a eles.

Índice Sharpe

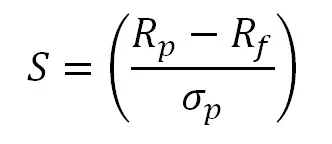

Este índice mede a relação entre a rentabilidade obtida no fundo (tirando em operações sem risco) e o risco assumido que é medido pela sua volatilidade. Este é um dos índices de avaliação de investimentos usados como medida de qualidade de rentabilidade do fundo.

Aqui é relacionada a rentabilidade e o risco de um investimento, sendo que quanto maior o resultado mais eficiente é a gestão.

Por exemplo, o fundo A e fundo B registaram uma rendibilidade anualizada de 16% e 12% respectivamente, com uma volatilidade anualizada de 25% e 18%.

Admitindo ainda, que no mesmo período, a taxa de juro média sem risco foi de 3%, conclui-se que o fundo B, apesar da menor rentabilidade obtida, foi o mais eficiente, com um índice de Sharpe de 0.52 contra os 0.5 do fundo A.

Desse modo pode-se concluir que A conseguiu gerar mais rentabilidade tirando a taxa de juros sem risco assumido por unidade de risco.

Em outras palavras caso hajam várias alternativas de investimento comparáveis o Sharpe é uma ferramenta muito útil para fazer um filtro inicial na escolha das melhores opções.

A fórmula do índice Sharp é a seguinte:

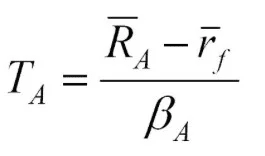

Índice de Treynor

O segundo dos nossos índices de avaliação de investimentos é o Treynor. Este é um indicador utilizado na avaliação de duas ou mais alternativas de investimento e é com o Sharpe. A diferença é que ao invés de usar o desvio padrão como medida de risco é utilizado o beta do portfólio.

A fórmula do índice de Treynor é a seguinte:

Onde:

- Rp: Rendimento de Portfólio

- Rf: Rendimento livre de risco

- Bp: Beta do Portfólio

A diferença do Sharpe é a inclusão do risco sistemático do portfólio.

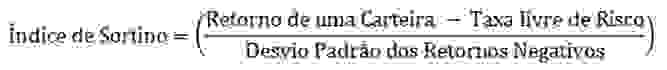

Índice de Sortino

Este índice é complementar ao Sharpe que visa medir a rentabilidade obtida em um portfólio com a exceção da taxa de juros sem risco relativa ao risco assumido.

A sua diferença está em sua forma de tratamento deste risco que ao invés de considerar todas as taxas de rentabilidades históricas no cálculo do desvio padrão, o Índice de Sortino é mais exigente e considera somente uma condição. Por exemplo, os retornos abaixo de um determinado nível.

A fórmula é a que segue:

Alpha de Jensen

O termo Alpha deriva da estatística.

Nos modelos de regressão linear simples a equação que relaciona uma variável dependente Y com outro qualquer fator X, é escrita como: y=? +?x+?

O primeiro termo alpha representa a intercepção da reta com o eixo da variável dependente. Já o segundo beta representa o declive desta reta e por último o épsilon é o erro aleatório ou resíduo.

Em finanças normalmente se assume que as taxas de rentabilidade de um certo ativo tem uma relação linear com outros ativos ou benchmarks de performance.

O termo alpha é muito importante porque representa a rentabilidade obtida pelos investidores caso o benchmark registre uma rendibilidade nula. Dessa forma o alpha pode ser considerado como uma padrão intermediário da competência dos gestores.

RORAC

Está é outra medida de avaliação de desempenho muito útil. Seu significado vem da sigla em inglês Return on Risk Adjusted Capital.

O RORAC é calculado pelo coeficiente entre a taxa de rentabilidade de um determinado fundo e o seu Value at Risk (VarR).

Deixe um comentário