Apreçamento consiste em precificar os ativos pertencentes à carteira dos Veículos de Investimento, pelos respectivos preços negociados no mercado em casos de ativos líquidos ou, quando este preço não é observável, por uma estimativa adequada de preço que o ativo teria em uma eventual negociação feita no mercado.

Em outras palavras, é a precificação da cota pelo valor do dia. A marcação a mercado é obrigatória para todos os fundos de investimentos, com exceção dos fundos exclusivos que podem ter esse procedimento dispensado por solicitação do cotista, e possui dois principais objetivos:

- Maior transparência: os cotistas sabem dia a dia como está sendo o desempenho de suas cotas.

- Evitar transferência de riquezas: se a flutuação natural dos preços dos ativos não for devidamente refletida no valor da cota, há grande preocupação que investidores possam aproveitar para efetuar a retirada de recursos em determinados momentos nos quais, em verdade, as cotas valeriam menos que o pago por elas, porque os ativos poderiam ter se desvalorizado sem que isso estivesse refletido no preço da cota.

O apreçamento é de responsabilidade do Administrador Fiduciário.

Se estamos falando até agora que a cota do fundo de investimento terá um valor para a negociação, é natural que o preço das cotas derive da valorização ou desvalorização dos ativos que compõem a carteira do fundo, certo?

Agora imagine que o gestor do fundo compre títulos de Renda Fixa com taxa pré fixada para a carteira e precifique a cota do fundo pelo que chamamos de “curva do papel”, o que, em outras palavras, considera apenas a projeção de juros do título sem considerar as oscilações de mercado.

Acontece que os títulos pré fixados estão sujeitos a alteração de preço durante sua maturação.

Ou seja, enquanto esse título não chega ao vencimento, o valor dele pode mudar diariamente, ou até várias vezes no mesmo dia. Se um fundo é precificado (marcado) somente com a projeção do papel, pode trazer distorção de preços e promover a distribuição de riqueza entre cotistas. Talvez visualmente fique mais fácil entender esse conceito. Observe o gráfico abaixo:

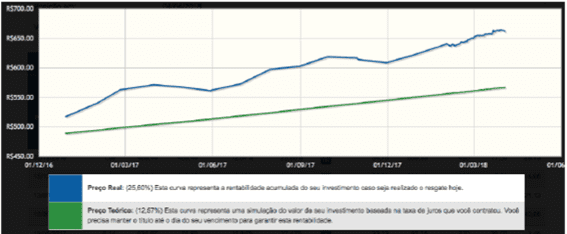

Esse gráfico refere-se a um título real emitido pelo Tesouro Nacional, uma LTN que vence em 01/01/2023 e foi adquirida no dia 02/02/2016. Esse título foi comprado com uma taxa de 12,57%.

A projeção chamada de “curva do papel” (linha verde) projeta um crescimento contínuo e não considera as oscilações de mercado. Já a linha azul, chamada de “curva de mercado”, precifica o ativo diariamente considerando as oscilações de mercado e, como você pode ver, apresentou uma valorização.

Até o momento desse print, a valorização era de 25,60% devido a uma queda na taxa de juros.

Se o investidor que detém esse título resolve vender esse título hoje, deverá fazer pelo preço de mercado (linha azul) e, nesse caso, realizar um lucro maior do que os 12,57% contratado. Se for vendido pelo preço do papel (linha verde), o investidor vai ter um lucro, porém, esse lucro é menor do que o preço de mercado representa. Em outras palavras, ao vender pelo preço contratado o investidor sofrerá uma perda, pois venderá mais barato do que realmente vale.

O que vimos no exemplo acima é o conceito prático de marcação a mercado. Agora vamos aplicar a marcação a mercado para fundos de investimentos.

O gestor do fundo não necessariamente precisa vender os ativos da carteira diariamente no mercado. Ele terá, porém, de precificar as cotas do fundo como se fosse vender os ativos e,

com isso, refletir o preço dos ativos nas cotas. A razão disso é muito simples: imagine que o fundo de investimento tenha um único ativo na carteira e esse ativo seja a LTN que está no gráfico acima.

Um investidor comprou uma cota no dia 02/02/2016 por R$ 480,00 e vem carregando essa cota até o dia 01/03/2018, quando decide vender. Se analisarmos o gráfico da imagem acima, teremos que o preço teórico (linha verde) traz um valor nesse dia de aproximadamente R$ 560,00, ao passo que a linha azul em aproximadamente R$ 660,00, apresentando 100 reais de diferença. No mesmo dia que esse investidor pede o resgate de sua cota, outro investidor resolve comprar essa cota. O correto é vender por R$ 660,00 (preço de mercado).

Se o custodiante vende por R$ 560,00 o investidor que está vendendo a cota receberá menos do que vale, e o que está comprando comprará por menos do que vale. Nesse caso o investidor que compra está sendo beneficiado em detrimento do que vende. Em outras palavras, houve aqui uma transferência de riqueza entre os cotistas.

A marcação a mercado em fundos de investimentos é justamente para evitar que haja essa transferência de riquezas entre cotistas. Ela basicamente consiste em precificar as cotas dos fundos de investimento pelo valor de mercado dos títulos que compõem a carteira.

Deixe um comentário